Saxo Bank представил "шокирующие предсказания" на 2019 год

В числе "черных лебедей" - покупка Apple компании Tesla, крах Netflix и пятна на Солнце, которые обойдутся в $2 трлн

Москва. 4 декабря. INTERFAX.RU - "Шокирующие предсказания" Saxo Bank на 2019 год предполагают экономический спад в Германии, покупку Apple производителя электромобилей Tesla, "отпущение долгов" в ЕС и увольнение главы Федрезерва.

"Мы полагаем, что нынешний список является не только шокирующим, но и весьма интригующим, он побуждает инвесторов мыслить более широко, чем обычно, - заявил главный экономист Saxo Bank Стин Якобсен. - Прогнозы объединяет общая тема: "всему есть предел". Мир должен очнуться и начать реформы - не потому, что он этого хочет, а потому, что другого выхода просто нет".

Публикуемые ежегодно вот уже 16 лет "Шокирующие предсказания" Saxo Bank привлекают внимание инвесторов не к основным трендам, хотя, несомненно, их учитывают, но к маловероятным событиям (так называемым "черным лебедям"), которые могут существенно изменить картину мира, если они станут реальностью.

Банк традиционно подчеркивает, что "Шокирующие предсказания" не являются его базовым сценарием или официальным прогнозом, но вместе с тем любое из этих событий, если оно произойдет, окажет весьма заметное влияние на финансовый ландшафт или мировую политику. Saxo Bank выбирает десять наиболее спорных и не связанных между собой идей, при этом один и тот же прогноз не может повторяться два года подряд.

В 2018 году частично оправдались два из маловероятных прогнозов: обвал биткойна после быстрого роста и взрыв волатильности.

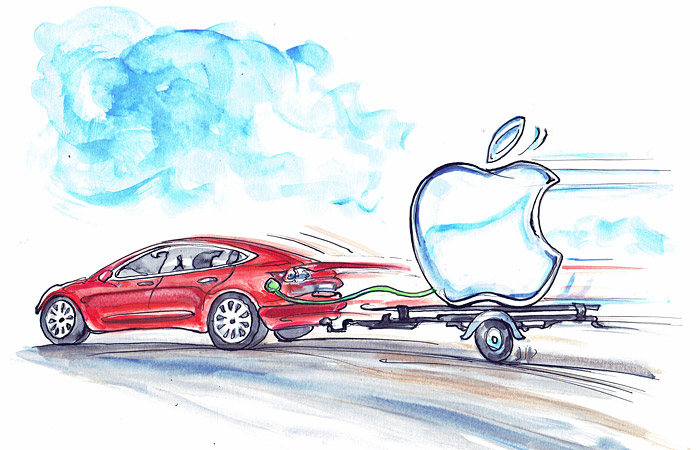

Apple купит компанию Tesla

Apple приобретет производителя электромобилей Tesla Inc. и тем самым проникнет в автомобильную сферу намного глубже, чем позволяет нынешнее программное обеспечение Apple CarPlay.

"Эта сделка имеет смысл с точки зрения дальнейшего развития Apple. Возможно, не в 2019 году и в немного иной форме, но она вполне может произойти", - отметил Якобсен.

Резервы денежных средств Apple достигли $237 млрд. Конечно, можно, передать эти деньги акционерам, но тогда развитие компании застопорится.

По мнению экономистов Saxo Bank, Apple понимает, что следующим логичным рубежом для нее станут автомобили, точнее электромобили и беспилотники, поскольку цифровые технологии проникают в автомобильную промышленность все более активно. Опыт покойного основателя компании Стива Джобса показал, что следует не почивать на лаврах и терять связь с реальностью, а играть по-крупному и делать рискованные ставки.

Между тем компании Tesla жестоко не хватает финансирования. Apple начнет давить на Tesla и купит ее с премией 40% - по цене $520 за акцию, на $100 больше той цены, которую глава Tesla Илон Маск называл в позднее отозванном твите, отмечает глава отдела стратегии Saxo Bank на фондовом рынке Питер Гарнри.

Сделка расширит возможности Tesla, позволит ей построить новые заводы в Европе и Китае и стать лидером обновленной автомобилестроительной отрасли.

Спад в Германии

Германия, которая на протяжении десятилетий была мировым лидером, испытывает трудности в освоении новейших технологий. Однако автомобилестроение, которое является жемчужиной немецкой экономики и обеспечивает целых 14% ВВП, перестает быть двигателем прогресса.

Считалось, что немецкая автомобильная промышленность должна стать настоящим гигантом роста: в 2018 году должно быть продано 100 млн машин. Но в конечном счете удается сбыть лишь 81 млн автомобилей, то есть всего на 2% больше, чем в 2017 году. Соответственно, годовой прирост будет меньше того, который фиксировался с начала 2000-х годов (5-10%).

К 2040 году 55% продаж новых машин по всему миру и 33% автопарка будут составлять электромобили. Но Германия лишь начинает переход на электромобили, отставая на многие годы, а ужесточение ввозных пошлин в США не улучшит положения немецкого экспорта или цепочек поставки, отмечает Якобсен.

В 2019 году достигнут пика антиглобалистские настроения в Германии, и основной акцент будет сделан на расходы, внутренний рынок и производство, а также на более широкое использовании больших данных и сокращение загрязнения окружающей среды. Все эти начинания будут тормозить экономический рост, и, как следствие, уже в третьем квартале 2019 года начинается экономический спад.

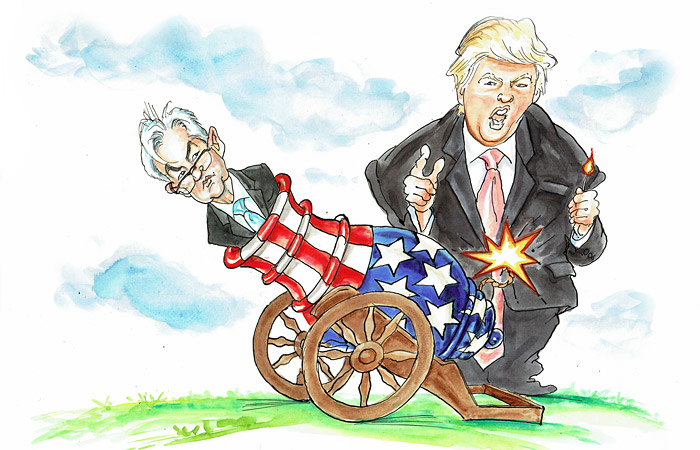

"Вы уволены!"

Президент США Дональд Трамп уволит назначенного им председателя Федеральной резервной системы (ФРС) Джерома Пауэлла, положив конец независимости американского Центробанка.

В декабре 2018 года Федрезерв снова поднимет базовую процентную ставку, и это повышение станет последней каплей для Трампа и американской экономики, прогнозирует глава отдела стратегий Saxo Bank на валютном рынке Джон Харди. В рамках этого гипотетического сценария рост ВВП США резко замедлится (возможно даже снижение), рынок акций уже в I квартале следующего года перейдет к падению.

К лету акции окажутся в глубокой яме, а кривая доходности US Treasuries будет полностью инвертирована. И тогда разгневанный президент Трамп уволит Пауэлла и назначает на его место Нила Кашкари, главу ФРБ Миннеаполиса.

Амбициозный Кашкари является самым последовательным сторонником снижения процентной ставки в ФРС и критиком ужесточения кредитно-денежной политики США. Он гораздо лучше относится к идее о том, что ФРС должна служить интересам правительства, и делает все возможное, чтобы подготовить Трампа к успешным выборам на второй президентский срок в 2020 году. В частности, он может пообещать кредитную линию на $5 трлн для приобретения новых бессрочных бескупонных облигаций, выпущенных американским Минфином. Эти деньги будут направлены на финансирование инфраструктурных проектов Белого дома и на то, чтобы позволить номинальному ВВП США наверстать упущенное во время финансового кризиса 2007-2008 годов.

При таком раскладе рост ВВП усилится до 7%, фактическая инфляция достигнет 6%, хотя официально будут сообщать лишь о 3%, а ставка ФРС не превысит 1%. Заемщики возрадуются, сбережения будут забыты.

Отпущение долгов в ЕС

Мировая история показывает, что человечество склонно прощать долги куда больше, чем принято считать, и Европейский союз в 2019 году может наверстать возможности, упущенные в период предыдущего долгового кризиса, полагает экономист Saxo Bank Кристофер Дембик. В период между мировыми войнами списание долга для Франции достигало 50% ВВП, Италии - 36% ВВП, Великобритании - 24% ВВП.

В 2019 году чрезмерный уровень государственного долга, активизация популистских движений, повышение процентных ставок из-за сокращения денежных вливаний/снижения ликвидности со стороны Европейского центрального банка (ЕЦБ), а также медленные темпы экономического роста опять приводят к дебатам о том, как избежать нового кризиса.

Из-за итальянской "болезни", перекидывающейся на европейские банки, ЕС начинает клониться к новому экономическому спаду. ЕЦБ прибегает к новым мерам смягчения денежно-кредитной политики, включая операции долгосрочного целевого кредитования (TLTRO), но этого недостаточно, и когда "болезнь" распространяется на Францию, политики начинают понимать, что ЕС стоит на краю бездны.

У Германии и остальных стран Старой Европы, не желающих распада еврозоны, не остается иного выбора, кроме поддержки монетизации долга. Экономический и валютный союз расширяет полномочия ЕЦБ на монетизацию долгов всех уровней, превышающих 50% ВВП каждой страны-участницы. Суммы сверх 50% ВВП будут гарантированы за счет еврооблигаций специального фонда. Страны союза примут новое бюджетное правило, разрешающее объединять дефицит в размере до 3% ВВП на уровне всего блока.

Мир откажется от ВВП

МВФ и Всемирный банк объявят о намерении прекратить измерение ВВП и сосредоточиться на производительности.

На весеннем заседании руководители Международного валютного фонда и Всемирного банка, а также главные экономисты организаций Пинелопи Голдберг и Гита Гопинат сделают неожиданное заявление о намерении прекратить измерение ВВП.

Они обоснуют это решение тем, что ВВП не отражает реального воздействия на экономику низкозатратных высокотехнологичных услуг и экологических проблем. Ярким свидетельством последнего фактора является ужасающее воздействие загрязнения на здоровье людей и на окружающую среду в Индии, Китае и многих других странах мира.

При этом производительность труда является одним из самых популярных, но наименее изученных экономических понятий. Если давать самое простое определение, то это количество продукции, произведенной за один час работы. В реальном же мире, однако, производительность - это намного более сложное понятие. В сущности, его можно считать наиболее существенным фактором, определяющим изменение уровня жизни с течением времени. Если какая-либо страна стремится повысить благополучие и улучшить состояние здоровья своих граждан, ей необходимо поднять производительность труда.

Беспрецедентное решение МВФ и Всемирного банка также станет символом отхода от системы доминирования центральных банков на фоне снижения производительности труда по всему миру после финансового кризиса 2008 года.

Паритет фунта с долларом

Премьер-министр Великобритании Тереза Мэй не сможет провести соглашение о выходе страны из Евросоюза (Brexit) через парламент, и к дате Brexit - 29 марта 2019 года - страна подойдет без готового решения. В таком случае придется проводить перевыборы, на которых лейбористы одержат решительную победу благодаря обещанию реализовать всесторонние прогрессивные реформы и организовать второй референдум о Brexit. Премьер-министром станет Джереми Корбин.

По оценкам макростратега Saxo Bank Кая ван Петерсена, в этом случае лейбористское правительство Корбина будет придерживаться стратегии "выжженной земли" в стиле социалистов середины ХХ века, чтобы ликвидировать разительное неравенство в британском обществе.

При этом будут активно использоваться новые источники налоговых поступлений. Корбин введет первый в истории Великобритании прогрессивный налог на недвижимость, направленный на выкачивание средств из состоятельных граждан, и потребует от Банка Англии поддержать финансирование нового "народного количественного смягчения" или безусловного базового дохода.

Британию ждет повторная национализация предприятий ЖКХ и железных дорог, а налоговое стимулирование приведет к увеличению бюджетных дефицитов вплоть до 5% ВВП.

Начнется скачкообразное усиление инфляции, инвестиции коммерческих предприятий сократятся, а иностранные граждане, проживающие в Великобритании, будут искать более надежное убежище, прихватив с собой огромные капиталы.

Фунт окажется перед двойной угрозой: огромным дефицитом бюджета и текущего счета платежного баланса, а также нехваткой инвестиций из-за нерешенного вопроса о выходе из ЕС. Курс британской валюты к доллару выйдет из зоны $1,30, где он в основном находился во второй половине 2018 года, и упадет более чем на 20%, до паритета - впервые в истории за один фунт станут давать всего один доллар.

Крах Netflix и конец ETF

В 2019 году американский рынок корпоративных облигаций ждет "эффект домино", прогнозирует Гарнри в рамках "шокирующих предсказаний".

Все начнется с того, что компания General Electric (GE) продолжит терять доверие на кредитных рынках, цена страховки ее долговых обязательств (кредитные дефолтные свопы, CDS), поднимется выше 600 базисных пунктов. Среди инвесторов распространится паника из-за продления сроков долговых обязательств GE на $100 млрд при одновременном снижении объемов формирования денежных потоков фирмы.

Волна паники накроет большое число компаний, включая Netflix, инвесторов которой внезапно охватит беспокойство из-за ужасающего соотношения ее собственных и заемных средств. Отношение чистого долга к EBITDA за вычетом капитальных затрат для Netflix составляет 3,4x, а задолженность на балансе превышает $10 млрд. Стоимость привлечения финансирования Netflix удваиваются, что резко снижает темпы роста контента и обрушивает цену ее акций акции.

Ситуацию усугубляет выход компании Disney в 2019 году на рынок потокового видео - это еще сильнее тормозит рост Netflix.

Цепная реакция на рынке корпоративных облигаций США приводит к существенной неопределенности по поводу высокодоходных бондов и, как следствие, к "черному вторнику" для биржевых инвестиционных фондов (ETF), отслеживающих показатели американского рынка высокодоходных ценных бумаг.

Проблемы ETF становятся предупредительным выстрелом для всех пассивных инвестиционных инструментов, указывающим на их отрицательное воздействие на рынки в период потрясений.

Австралия национализирует банки

Австралия - единственная страна, которой удалось избежать краха в сфере недвижимости во время мирового кризиса 2008 года, но ситуация в стране далека от идеальной, считает стратег Saxo Bank Элинор Кри.

Согласно ее сценарию, в 2019 году придет конец австралийским излишествам на рынке недвижимости, и страну постигнет настоящая катастрофа, вызванная главным образом резким падением темпов роста кредитования.

Будет создана королевская комиссия для оценки работы банков, результатом деятельности которой станет дефицит ликвидности. Страна впервые за 27 лет вступит в полосу экономического спада, поскольку резкое падение цен на недвижимость подорвет финансовое положение домохозяйств и потребительские расходы.

Кроме того, все вышеописанное приводит и к резкому сокращению инвестиций в жилье. Значительное увеличение доли безнадежных кредитов уменьшит рентабельность и сократит прибыли банков. Их потери будут настолько велики, что компании не могут покрыть их самостоятельно, и де-факто будут национализированы.

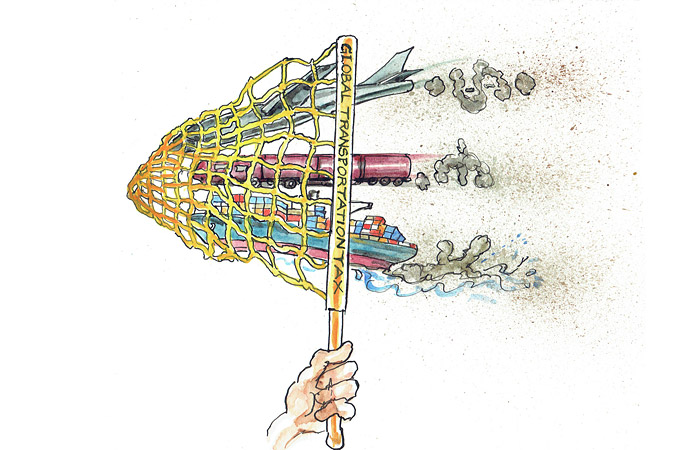

Транспортный налог

При правильном стечении обстоятельств уже в 2019 году может быть введен новый Всемирный транспортный налог (GTT), представляющий собой надбавку на стоимость авиационных билетов и тоннаж судов.

Мир ждет еще один год погодных катаклизмов - в частности, лето в Европе вновь оказывается очень жарким - что вызывает панические настроения в столицах самых разных стран. Международная авиация и судоходство, пользующиеся весьма существенными налоговыми привилегиями, станут целью нового налога.

Его ставка будет увязана с объемами выбросов CO2, считают Гарнри и Якобсен. Эта ставка равняется $50 за 1 тонну выбросов CO2, что вдвое больше превышает ранее предлагавшегося уровня и втрое выше среднего показателя 2018 года (15 евро за тонну) для европейской Системы торговли квотами на выбросы.

Из-за нового налога начинается рост цен на авиабилеты и на морские грузоперевозки, что, в свою очередь, приводит к повышению общего уровня цен.

США и Китай раньше возражали против налогов на топливо в авиации, ссылаясь на Чикагскую конвенцию о международной гражданской авиации 1944 года. Однако теперь Китай поменяет позицию в рамках проходящей в стране борьбы с загрязнением окружающей среды. Такая смена курса вынудит и США согласиться со всемирным транспортным налогом на авиацию и судоходство.

Курсы акций и облигаций туристических, авиационных и судоходных компаний резко упадут на фоне повышения неопределенности и замедления темпов роста.

Пятна на Солнце на $2 трлн

В ближайшие годы даже Солнце может обратиться против инвесторов, предупреждает Харди.

В 2019 году запускается 25-й цикл солнечной активности, Земле не очень везет, и на Западное полушарие обрушивается солнечная буря. Будут уничтожены большинство спутников, оказавшихся не на той стороне планеты, в зависимой от GPS транспортной сфере и в электрической инфраструктуре воцарится невообразимый хаос.

Во сколько это обойдется? Примерно в $2 трлн, по оценке Saxo Bank. В 2013 году при поддержке банка Lloyds было проведено исследование потенциальных финансовых рисков, вызываемых солнечными бурями, и наиболее неблагоприятный сценарий тогда предполагал убытки на 20% больше.

Мощнейшей за всю историю наблюдений была геомагнитная буря Карринтона в 1859 году - X40 в современной классификации. Из-за нее отказали телеграфные системы по всей Северной Америке и Европе. Северное сияние можно было наблюдать среди бела дня даже на Кубе.

Ледяные керны свидетельствуют, что цикл подобных вспышек - около 500 лет.