Москва. 7 июня. FINMARKET.RU - Российский рынок акций недооценен по сравнению с ценами на нефть, а рубль "перепродан", - если говорить о нефти европейской марки Brent. Они остаются высокими с тех пор, как в начале прошлого года на Ближнем Востоке начались волнения. В среду цена Brent вновь поднялась выше $100, а через месяц ожидается новый всплеск после вступления в силу европейского эмбарго на поставки из Ирана.

Стоимость российских активов эти риски как будто не учитывает. Мало того, что дисконт к цене нефти держится на максимальных уровнях, осенью прошлого года российские акции и рубль дешевели при дорожающей нефти.

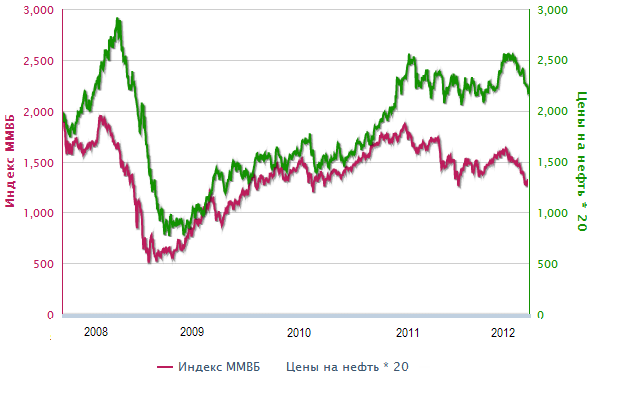

С начала прошлого года растет дисконт российского рынка к цене нефти

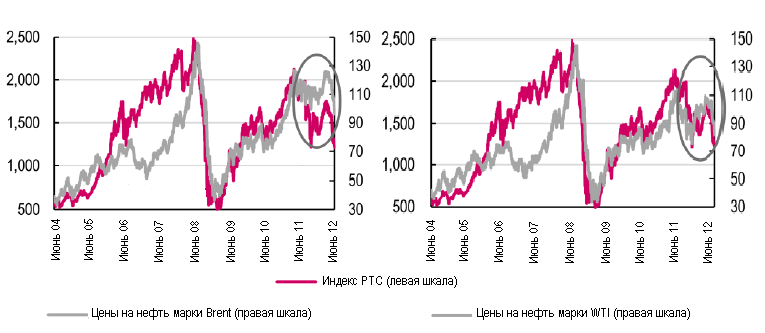

Но если сравнить российские акции с тем, что, казалось бы, не имеет к ней никакого отношения - американской нефтью марки WTI, картина удивительным образом проясняется, обнаружили экономисты "Ренессанс Капитала" Иван Чакаров и Наталья Сусеева. По сравнению с более дешевой американской нефтью оценка инвесторами российских акций и рубля выглядит вполне справедливой.

Разрыв в стоимости двух марок нефти начал увеличиваться именно тогда, когда российский рынок "оторвался" от цен на Brent, он рос весь прошлый год и теперь превышает $15 за баррель.

Разрыв шаблона

В начале 2011 году прямая и однозначная связь между динамикой российского фондового рынка и цен на Brent начала разрушаться. Российские фондовые индексы стали отставать от нефтяных цен. Многие указывали на этот разрыв как на возможный признак недооценки российских акций.

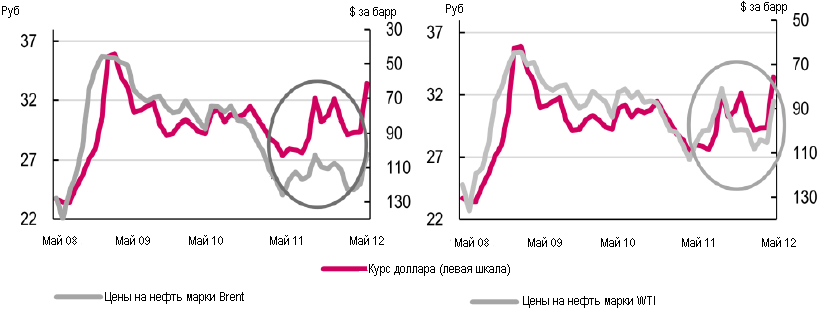

Рубль, "отделился" от цен на Brent примерно в то же самое время, что и рынок акций. Если отталкиваться от стоимости Brent, то рубль сейчас слаб. По отношению к цене WTI российские индексы и курс рубля оценены справедливо.

Российский рынок оценен справедливо по сравнению с WTI

Динамика курса доллара так же все больше напоминает динамику WTI

Как объяснить зависимость от американской нефти?

Взаимосвязь между WTI и динамикой российского фондового рынка и рубля может оказаться типичной "ложной корреляцией", признают экономисты "Ренессанс Капитала".

Однако этому паранормальному экономическому явлению можно придумать здравое объяснение.

Цены на Brent отделились от WTI из-за высокой премии за политический риск, возникший у главных поставщиков нефти в Европу - серия революций и восстаний на Ближнем Востоке, то, что СМИ называют "арабской весной". Американский рынок в это же время "отделился" от мирового - главным образом из-за роста добычи сланцевой нефти.

Чакаров и Сусеева предлагают три гипотезы, почему инвесторы не учитывают премию за риски на Ближнем Востоке при оценке российского рынка:

1. Инвесторы не рассматривали эту премию как постоянный фактор.

2. Россия, по мнению инвесторов, скорее, глобальный, чем региональный игрок. Поэтому она меньше подвержена арабским или иранским рискам.

3. Страхи по поводу резкого обрыва цепочек поставок нефти с Ближнего Востока не реализовались. Это заставило инвесторов сократить свою оценку потенциального роста российских рынков и укрепления рубля.

Все гипотезы сомнительны, признают экономисты, они не учитывают несколько наблюдаемых фактов:

- Не наблюдается никакой связи между ценой нефти марок Urals и WTI, но цены на российский Urals сохраняют зависимость от динамики Brent.

- Цены на WTI были существенно искажены проблемами с логистикой на крупнейшем в США хранилище нефти в Кушинге, штат Оклахома. Нефть из Кушинга по причинам транспортного характера нельзя отправить на экспорт, она может поступать только на американский рынок, а потому затоваривание хранилища ведет к снижению цен WTI.