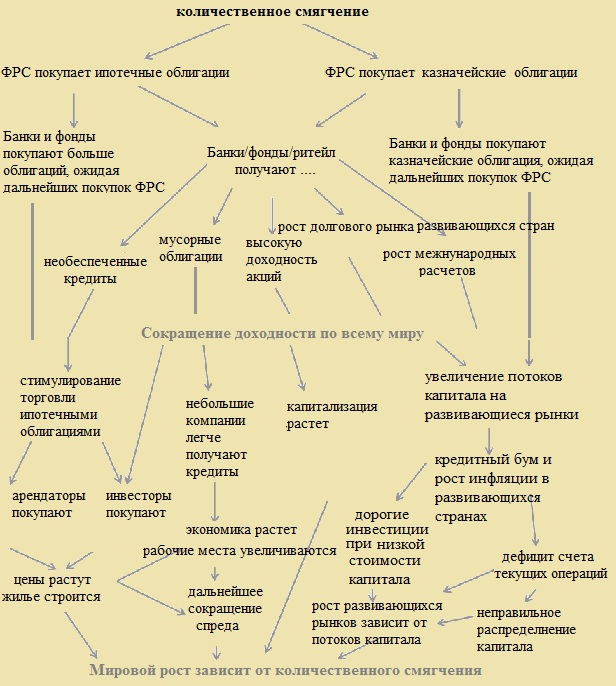

Нью-Йорк. 10 июля. FINMARKET.RU - Программа количественного смягчения (Quantitative easing - QE), запущенная американскими властями, последние несколько лет была чуть ли не единственным стимулом для экономического роста не только для США, но для развивающихся рынков.

Благодаря постоянному притоку ликвидности банки стали охотнее выдавать кредиты, а на рынках активизировались спекулянты. Множество небольших компаний смогли и дальше развивать свой бизнес и создавать рабочие места.

Теперь ситуация на рынке труда в США наконец-то начала выправляться, уже осенью Комитет по открытым рынкам может принять свернуть программу раньше, чем ожидали рынки.

После этого мир окажется на распутье. Чтобы лучше объяснить возможные последствия завершения QE экономист UBS Джулиан Гарран составил компас инвестора.

Обычным последствием рефляции (восстановление снизившихся цен до прежнего уровня) является рефляционный бум (зона 1 на компасе). Потоки подешевевшего капитала устремляются на развивающиеся рынки, сырьевые товары растут в цене, а доллар слабеет. Именно в этой зоне мир и находился с сентября прошлого года, когда председатель ФРС Бен Бернанке объявил о третьем раунде программы количественного смягчения (QE3). Предполагалось, что всего в рамках QE3 будет куплено бумаг на $1,14 трлн, из них $600 млрд будет потрачено на ипотечные бумаги, $540 - на казначейские облигации. Сама программа должна была закончиться в первом квартале 2014 года..

Переломный момент наступил в начале января 2013 года, когда была опубликованы протоколы декабрьского заседания ФРС. Тогда стало понятно, что ФРС собирается пересмотреть свои расходы на QE, и мир начал двигаться в зону "Возврата к 1994 году".

- После рецессии в начале 1990-х восстановление американской экономики было похоже на то, что происходит сегодня. Роста ВВП был очень медленным и тогда ФРС активно снижала ставки. К 1994 году из-за сверхмягкой монетарной политики произошел резкий рост ставок по облигациям.

- В этой зоне инвесторы идут на развивающиеся рынки очень неохотно. В таких странах как ЮАР, Индия и Турция наблюдается серьезный отток капитала. В целом в быстрорастущих странах происходит кредитное сжатие и обесценивание валют. Майское заявление Бернанке о том, что на одном из ближайших заседаний ФРС будет обсуждаться завершение QE, увеличило скорость движения к этой зоне. Количество заемного капитала в средствах компаний стало расти.

- Рынок сырьевых товаров останется в этой зоне еще несколько месяцев, пока не станет понятно, насколько прочно восстановление американской экономики и может ли она выдержать более высокую стоимость капитала.

- Если экономика, и в особенности сектор недвижимости, достаточно сильны, то тогда мир отправится в зону 4 - бум дезинфляции. Тогда мы увидим укрепление доллара и рост акций американских компаний. А вот товары развивающихся рынков (в основном речь идет о природных ресурсах) надолго окажутся в зоне свободного падения.

Шансы на то, что именно так и произойдет достаточно велики, считают в UBS

Маури Харрис, главный экономист UBS

"В пользу этой точки зрения говорят несколько фактов. Во-первых, это улучшение рынка недвижимости - спрос на покупку жилья вырос из-за отложенного спроса последних нескольких лет и демографического роста. Во-вторых, улучшилось положение банков. И, в-третьих, хорошо проявляет себя энергетический сектор".

Но если все же американская экономика подведет, то мир окажется в зоне номер 2, где спрос на все рискованные активы падает, а доллар подорожает. Падение рынков будет продолжительным. И если после этого ФРС решится на новый этап программы QE, то мир снова вернется в зону 1, где инвесторы, используя новые возможности дешевых денег, побегут на развивающиеся рынки.